会社を売却することを検討する場合、一つ大きな判断ポイントとなるのは「いくらで売れるのか」という点ではないでしょうか。

会社の規模や売上・利益水準によって売却金額が異なることは直感的には理解できるものの、定性的な強みを踏まえた会社の売却金額はどのように算出されるのでしょうか?

この記事では会社の売却金額の算出方法、会社売却時に発生する税金、会社を高く売却する方法について解説していきます。

会社を売却することを検討する場合、一つ大きな判断ポイントとなるのは「いくらで売れるのか」という点ではないでしょうか。

会社の規模や売上・利益水準によって売却金額が異なることは直感的には理解できるものの、定性的な強みを踏まえた会社の売却金額はどのように算出されるのでしょうか?

この記事では会社の売却金額の算出方法、会社売却時に発生する税金、会社を高く売却する方法について解説していきます。

会社売却の一般的な相場

会社の売却価格ですが、一概にいくらということは言えません。

これは会社売却が相対取引(売り手・買い手で1対1の取り引き)であることにも起因しています。

会社の規模、売上・利益水準、業種・業態、ノウハウ・技術力、ブランド力、ニッチ分野か否か等、様々な要素を総合的に検討して売却金額が決まるため、その金額は各社各様です。

そうは言っても、売却金額の相場を算出する方法があります。

算出方法にはいくつか種類がありますが、中小企業の場合、おおよそ以下の計算式によって算出するケースが多い傾向にあります。

会社の売却金額=時価純資産+複数年分の営業利益(3~5年分)

ただし、上記の式は「恣意的である」「理論的ではない」などの批判も多く、あくまでも売却価格の参考と考え、別の算出方法と併用し総合的な判断が必要となります。

加えて、この算出方法だと債務超過や赤字の会社は売却金額がつかない(売れない)という結果になります。

しかしM&Aは財務諸表の数字だけで判断するものではありません。

決算書に現れない企業価値(人材、ノウハウ、技術力、将来性など)が高く評価されればM&Aが成立する可能性は十分にあります。

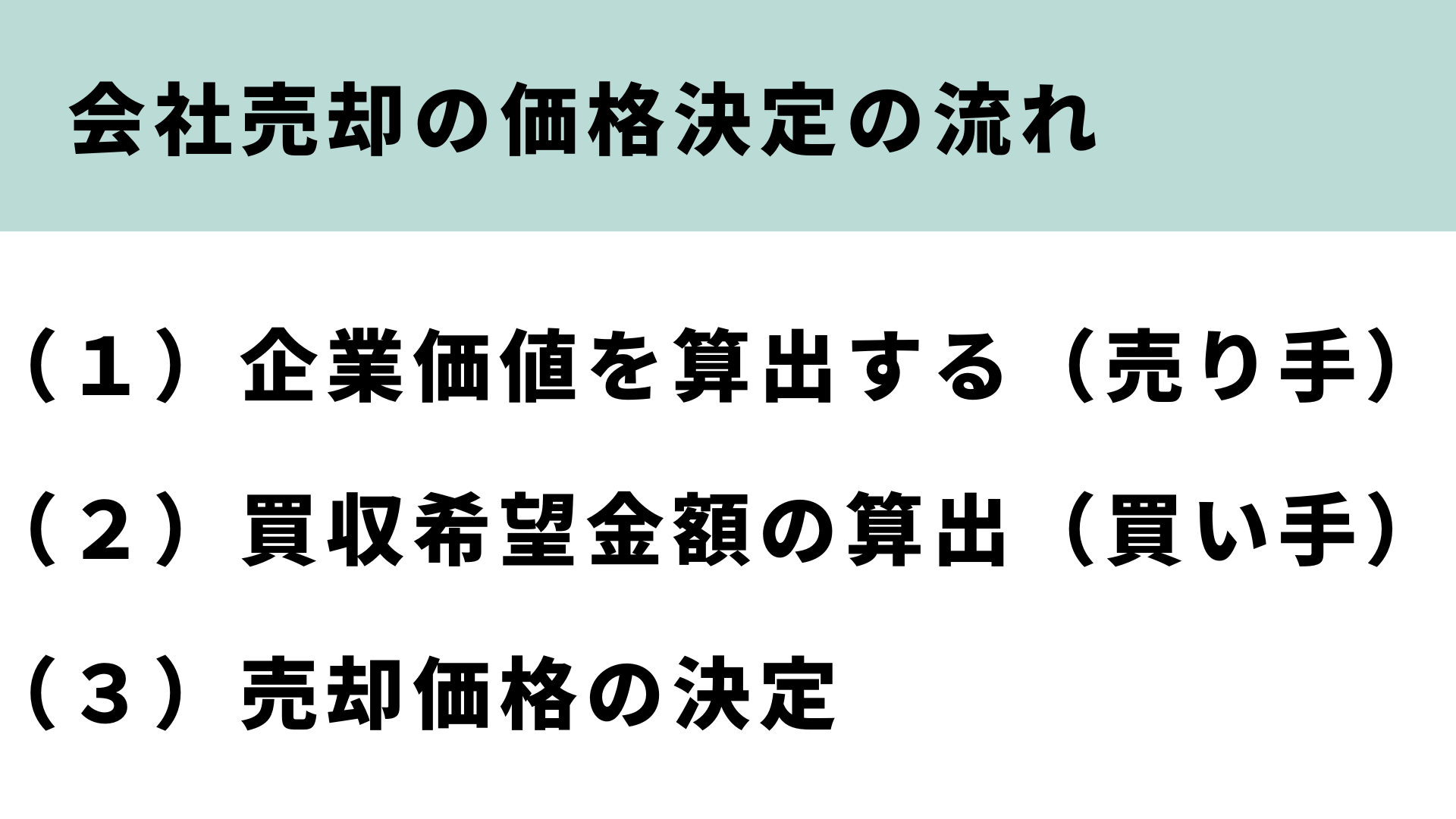

会社売却の価格決定の流れ

M&Aは相対取引ですので、売り手が提示した金額がそのまま売却金額になるケースは多くありません。

売り手・買い手双方が交渉した結果、売却金額が確定することになります。

具体的には以下のプロセスを踏んで売却金額が確定します。

(1)企業価値を算出する(売り手)

まず、自社の企業価値を算出し、売却希望金額を決定します。

企業価値算定にはいくつかの方法がありますが、詳細は後述します。

注意が必要な点は、「売却希望金額よりも高値で売却されるケースはない」ということです。

つまり、たとえ買い手が「もっと高くても買いたい」と考えていたとしても売却希望金額以上の金額で取引されることはありません。

そういう意味で、売却希望金額の提示は慎重に検討する必要があります。一方で、根拠もなく高額な金額を提示してしまえば買い手はつきません。

(2)買収希望金額の算出(買い手)

提示された金額が妥当な金額かどうかDD(デューデリジェンス:買収監査)を実施します。

DDには財務、法務、事業、人事労務など様々な内容が含まれますが、買い手が許容できるリスクやDDにかけられるコストを勘案し、どの範囲まで、どれくらい詳細にDDを行うか検討します。

DDによって自社にとってプラスになる要素、マイナスになる要素を洗い出し、その結果を買収希望金額に反映していきます。

例えば簿外債務(残業代の未払い、賞与や退職金、訴訟リスク)が発覚した場合、買収希望金額から差し引かれますし、保険積立金の解約時返戻金に含み益がある場合、希望金額に上乗せされることもあります。

(3)売却価格の決定

売り手・買い手双方が売却金額について交渉を行い、最終的な売却金額が決定します。

売り手にとってみれば、いかに提示金額に近い金額で売却できるかが勝負となります。

そのためには自社の魅力やメリットを余すことなく買い手にアピールする必要があります。

相手にとっての提携シナジーが伝わりやすいように、商流などをまとめた資料を提示するなど、交渉する上での工夫も大切です。

妥当な売却希望金額を提示できることはもちろん重要なことではありますが、最終的な金額は交渉の結果で決まる点に留意してください。

売却金額の計算方法

売却金額の計算には、おおむね以下の計算方法を用いることが多いですが、それぞれに長所・短所があり算出される金額に大きな違いが出ることもあります。

そのため、どれか1つを採用するというより、複数の算出方法を参考に総合的な判断で売却金額を計算するケースが多いでしょう。

純資産法(コストアプローチ)

純資産法(コストアプローチ)は貸借対照表に記載された純資産と損益計算書に記載された営業利益をベースに企業価値を算出する方法で、もっとも簡単な売却金額算出方法です。

また、貸借対照表から算出するため客観性を担保できるというメリットがあります。

意味合いとしては、過去の利益の蓄積(純資産)+未来の利益の積み上げ(営業利益●年分)と捉えると理解しやすいです。

しかしながら、債務超過の企業、スタートアップ企業においては価格をつけづらい算出方法と言えます。

類似会社比較法(マーケットアプローチ)

類似会社比較法(マーケットアプローチ)は買い手より買収希望金額の根拠として使用されやすく、規模の大きな会社を売却する際によく使われる計算方法です。

売り手の業種・業態と類似する上場企業の経営指標をベースとして売り手の企業価値を算出します。

比較対象として使用される経営指標には営業(経常)利益倍率、株価純資産倍率(PBR)など様々な数値が用いられますが、もっとも用いられるのはEBITDA(営業利益+減価償却費)倍率でしょう。

類似会社比較法は純資産法では加味することができない収益性、ブランド力、技術力などを考慮することができる点がメリットと言えます。

一方で、売り手に類似する上場企業が存在しない場合は計算ができない、比較対象に選定した企業によって計算結果が大きく異なる場合がある、その時の株式相場に左右されるといった点がデメリットと考えられます。

DCF法(インカムアプローチ)

DCF(ディスカウントキャッシュフロー)法は規模の大きな会社を売却する場合にもっとも使用される方法です。

会社買収後に生み出されるキャッシュフローをベースに計算するため、DCF法も会社の将来性、ブランド力、技術力など決算書に現れない企業価値を売却金額に反映できる方法と言えます。

具体的には、売り手が将来生み出すであろうキャッシュフローを現在価値に割り引いて算出しますが、もちろん将来の売上・利益を正確に予測することは不可能です。

この算出根拠は売り手の事業計画を根拠に判断されることになります。

そのため、精度の高い事業計画が必要になるという点がデメリットと言えるでしょう。

会社売却の金額を決める要素

先にも述べた通り、ただ単純に「債務超過」、「赤字」というだけでM&Aのテーブルに乗らない(売却金額がつかない)ということはありません。

買い手は以下に挙げるような様々な要素を総合的に判断したうえで買収するか否かを判断していきます。

売上、利益、成長率、市場シェア

毎年売上が増加している、コンスタントに利益が出ている、市場シェア1位であるといった事実は売却金額のプラス要素になることは理解しやすいのではないでしょうか。

こういった要素は客観的に、かつ目に見える形で現れるため評価しやすい要素と言えます。

買い手とのシナジー

買い手がM&Aをする大きな理由の1つに「シナジー(相乗効果)への期待」が挙げられます。

売り手を買収することでどんなシナジーが得られるのかを念頭に置いて買い手は動いているわけです。

例えば、売り手が現状では債務超過、赤字の状態でも買い手のリソース(経営資源)を活用することでシナジーが発生し、業績が上向く可能性は十分に考えられます。

技術力、ノウハウ、ブランド力、特許、許認可

技術力、ノウハウ、ブランド力、特許、許認可なども会社の売却金額を決める重要な要素になります。

これらの要素は決算書には現れませんが、一朝一夕には獲得できない企業価値であるため、買い手から重宝される要素です。

許認可がないと事業ができない分野に進出を検討している買い手の場合、すでに許認可を保有している会社を買収することも選択肢の一つです。

人材・スキル

現在の日本は多くの業界・企業において慢性的な人手不足を抱えています。

ほとんどの経営者の方が、いかに人材を確保するかという悩みをお持ちではないでしょうか。

そのため、自社内にスキルや経験が豊富な人材が多いことは買い手にとって魅力的な要素であり、人材確保の手段としてM&Aが選択されるケースも多く存在します。

取引先、顧客リスト

売り手が保有する販路獲得のためにM&Aを希望する買い手も多く存在します。

自社の販路を拡大するためにはそれ相応の営業が必要となりますので、他社を買収することで新たな販路を即座に獲得できるM&Aは買い手にとって魅力的です。

また、大企業など大口の取引先は新規開拓のハードルが非常に高いため、こういった取引先をすでに保有している場合も買い手からの高評価に繋がります。

企業理念、企業風土

M&Aは契約が成立して終わりではありません。買い手はM&A成立後に、買収した会社と自社の統合プロセスを円滑に行う必要があります。

このプロセスが不調に終われば、買収によって期待した効果も得られないからです。

買収企業と自社の企業理念、企業風土に親和性があればその後の統合プロセスも円滑に進められることが期待できます。

そのため、企業理念、企業風土が近しいことは買い手にとって好印象になるでしょう。

会社売却と事業売却の主な違いは?

会社売却について解説を行ってきましたが、会社売却と似た言葉として事業売却があります。

それぞれ、どのような違いがあるのでしょうか?

取引の対象

M&Aにおいて会社売却とは株式譲渡のことを指し、中小企業であればほとんどの場合100%株式譲渡、つまり会社を丸ごと譲渡する形です。

一方で、事業売却とはM&Aにおいては事業譲渡と呼ばれています。

事業売却は会社をそのまま譲渡するのではなく、会社組織を売り手の手元に残しつつ、事業とそれに関連する資産(建物、設備、在庫、人材、取引契約など)を選択して売却する行為です。

一般的に会社売却と事業売却では、会社売却の方が高額になるケースが多いです。

会社売却に比べ、事業売却は売却する対象が限定的であるため、感覚的にも理解しやすいのではないでしょうか。

対価の受領者

会社売却の場合、売却対価の受領者は株主です。

中小企業の場合、経営者が100%株主であることが多いため、経営者が対価を受け取るケースが多いと言えます。

事業売却の場合、売却対価の受領者は事業を保有する会社となります。

税金(2022年12月現在)

①会社売却(株式譲渡)の場合

個人と法人で、課税内容が異なりますので、それぞれ説明します。

1)個人のケース

株式譲渡所得に対し、20.315%の税金が課されます。これは総合課税ではなく、分離課税となりますので、課税所得によって左右されず、株式譲渡所得単体で計算されます。

なお、株式譲渡所得は以下の計算式で算出します。

株式譲渡所得=譲渡対価-取得費等-委託手数料

取得費用は株式を取得する際に要した費用で、委託手数料とはM&A専門業者に支払った手数料などが該当します。ちなみに株式譲渡は非課税取引のため、消費税は発生しません。

2)法人のケース

株式譲渡益に対し法人税約31%が課されます。

株式譲渡益の計算方法は個人の場合(株式譲渡所得)の計算方法と同様です。

法人の場合、株式譲渡益単体に法人税が課されるわけではなく、事業全体の利益と合算した形で計算されるため、税引き前当期純利益がマイナスの場合は課されません。

②事業売却(事業譲渡)の場合

事業売却益は売り手(会社)の利益として法人税が課されます。

ただし、こちらも株式譲渡と同様、売却益単体に法人税が課されるわけではなく、事業全体の損益に通算され、税引き前当期純利益に対して課税されます。

なお、事業売却の場合、売却する資産が課税対象であれば消費税が発生します。

会社売却の価格を高めるポイント

誰もが買いたいと思える良い会社であれば自ずと売却金額は高くなります。

何をもって「良い会社」とするかは一概には言えませんが、売却金額を高めるためには他社から高く評価される会社を目指すことが必要です。

会社をよりよい状態に仕上げることを「磨き上げ」と言います。会社が劇的に成長するケースは稀ですので、会社売却を決める前から長期的な視点で磨き上げができることが理想です。

①自社の現状を分析する

まずは具体的には自社の強み、弱みを整理してみることをお勧めします。

強みとしては、自社はどんなことが得意なのか、どんな技術・ノウハウを持っているのか、どんな取引先がいるのか、他社との差別化となっている要素は何なのかなどを整理してみるとよいでしょう。

一方、弱みに関しては、自社が不得意なこと、課題だと考えられること、不足していると考えられることなどを整理していきます。

これらを資料としてまとめ、買い手に提示できるようにしておきます。

弱みに関しては、できれば買い手に知られたくないと思うかもしれません。

しかし弱みは裏を返せば、その点を克服することができれば業績がもっとよくなる可能性があるということです。

買い手がその不足を補うことができるのであれば、自社の弱みは必ずしもマイナス要素になるとは限りません。

②決算書の数値を改善する

決算書は自社の経営成績、経営状況が一定程度の客観性を持って反映される、目に見える資料です。

そのため、決算書は売却金額を大きく左右する書類と言って過言ではありません。

会社の収益性や財務の健全性が決算書に記載されるわけですから、当然に収益性が高い、債務が少ないといった優良な決算書を目指して事業を行うことが必要です。

事業の磨き上げの結果が決算書に現れるため、決算書の数値を向上させるためには長期的な視点が必要です。

③適切なタイミングで売却する

会社を高い金額で売却するためには業績が良いときに売却することが一番です。

反対に、会社の業績が落ち込んでいるときに売却することは得策ではないことは容易に理解できるでしょう。

業績が悪いときに、想定よりも低い金額で売却せざるを得ない理由は2つあります。

1つ目は、単純に売上、利益が落ち込んでいる状態では、復調の見通しをつけづらく、高値がつきにくいということ。2つ目は資金繰りの問題です。

会社の業績が悪い場合、資金繰りも悪化しているケースが多く、数か月の間に資金ショートすることがわかっている状態での会社売却は時間的猶予が残されていません(M&Aが成立する前に倒産してしまいます)。

売却価格を下げてでも早期売却を選ばざるを得ず、結果として安い金額でしか売却できないということになります。

経営者の年齢が高齢になればなるほど利益が減少傾向となる調査結果もあるため、特に事業承継を目的とした会社売却は早期に動くことが肝要です。

④買い手候補を多く集める

買い手候補が多ければ多いほど、より高額な金額を提示して買収してくれる買い手が現れる可能性が高まります。

特に、複数の買い手候補による入札形式のM&A交渉ができるのであれば、買収金額が高額になることが期待できます。

⑤専門家を活用する

自社が提示する売却希望金額がそのまま売却金額になるとは限りません。M&Aはあくまでも買い手との交渉の結果、最終的な売却金額が確定します。

そのため、交渉をいかにうまく進めるかがポイントです。

実績のあるM&A専門業者であれば、有利な交渉の進め方についてもノウハウを持ち合わせています。

自社のみで交渉を進めることは可能ですが、買い手にもM&A専門業者がアドバイザーとしてついているケースも多いため、自社単独で専門家相手に有利な条件で交渉を進めることは難しいでしょう。

売却価格を高めたいなら、まず日本提携支援へ

会社売却の相場、そして相場よりも高く売却するためのポイントについて解説してきました。

会社の売却金額を算定するための絶対的な方法はありません。

いろいろな算出方法を取り入れ、総合的に金額を検討する必要があります。

また、すでに述べた通り、売却希望金額の提示は慎重に検討すべき事案です。

妥当性のある売却希望金額を算出するためには相応の経験、知識が必要になります。

日本提携支援には豊富な実績、経験のある専門家が多数在籍していますので、具体的な相場観について根拠のあるアドバイスが可能です。

当社では相談者の方から手数料をいただいておりませんので費用面でも安心してご相談いただけます。

お気軽にお問合せください。